2022-01-05

不動産管理

REIT(リート)とは何か?その仕組みやメリット・デメリットについて解説

space palette labo編集部

不動産の管理や投資に関わる方であれば、REIT(リート)という言葉を聞いたことがある方は少なくはないはずです。ただし、なんのことだか今一つよくわからない。そのように思っている人も多いのではないでしょうかREITは昨今注目を集めている不動産投資方法のひとつですが、私たちがイメージする現物不動産投資とは大きな違いがあります。

今回は、REITの仕組みやメリット・デメリットについてまとめてみました。

REITの意味とその仕組み

REITは、「Real Estate Investment Trust」の頭文字をとった言葉で不動産投資信託のことです。

海外のREITと区別するため、日本ではJAPANの「J」を先頭につけた「J-REIT」という名称で呼ばれることもよくあります。私たちがよく聞く一般的な投資信託では株式や債券などの有価証券を投資対象としているのに対し、REITは不動産を投資対象としているのが特徴といえるでしょう。

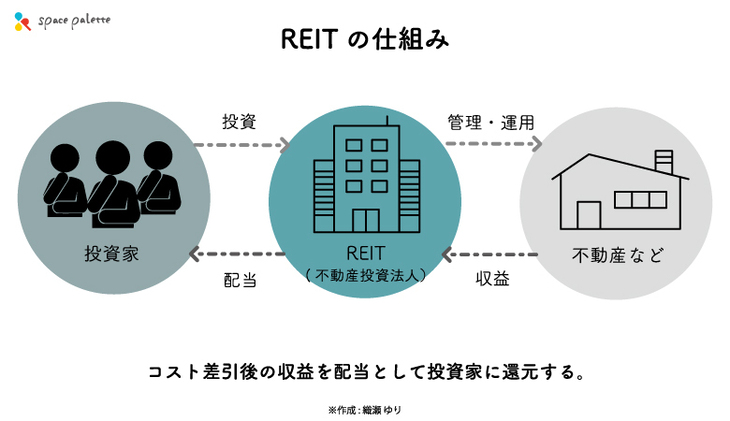

不動産投資信託では、不特定多数の投資家から集めた資金でオフィスビルやマンション、商業施設やホテルを購入し、そこから得られた賃貸料収入や不動産の譲渡益を投資家へ分配します。

REITの仕組みそのものは、1960年代にアメリカで誕生しました。日本で市場が開設されたのが2001年9月と、まだ登場してからそれほど歴史はありません。ここではREITのしくみを図解とともに、見ていきましょう。

J-REITの窓口として、不動産投資法人が存在します。ここで発行された投資証券を証券取引所に上場することで投資家から資金を集め、各不動産に投資し、そこから得られた利益を投資家に分配しています。

REITは取引所に上場していることから株式と同様に売買が可能であり、数万~数十万円程度の少額資金で投資を始められることも特徴といえるでしょう。

また、物件の取得から運営、管理はすべて専門家が行うため、実物不動産投資に比べて自身が被るリスクは少ないといえるでしょう。

現物不動産投資との違い

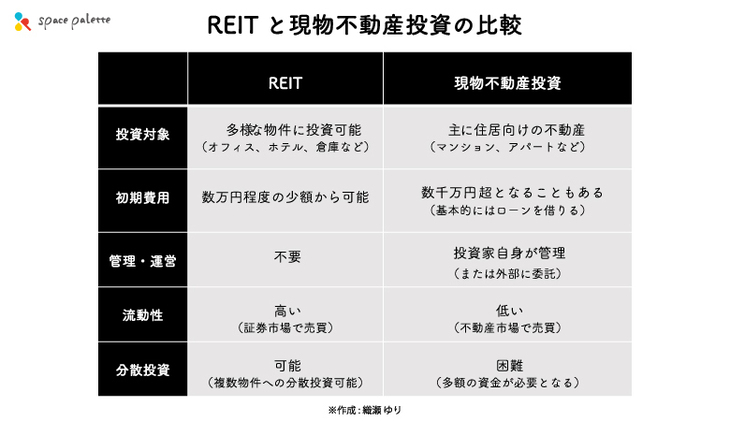

「不動産に投資しているよ」といった話を聞いたとき、おそらくほとんどの人がマンションやアパートを直接購入する「現物不動産投資」をイメージするのではないでしょうか。しかし、現物不動産投資ではある程度まとまった資金が必要なほか、(たとえ一部を管理会社に任せたとしても)不動産にかかる事務や運用を自身でしなければいけない部分も存在します。

REITではそうした心配が少なく、現物不動産投資に比べて参入障壁が低いといえるでしょう。

両者の違いをわかりやすくまとめると、以下のようになります。

REITのメリット

次に利用者の視点でREITのメリット、デメリットの両面を考えていきましょう。大きく分けてREITを利用するメリットは4つございます。

少額から始められ、売却も容易

REITは現物不動産投資と違い、証券化された金融証券であるため、少額の資金で始められます。目安として数万円~数十万円あれば、十分でしょう。

売却をする際も、上場株式と同様に取引所を通して取引ができるため、換金が比較的容易であることもメリットといえます。

管理の手間がほとんどない

REITの運用・管理は不動産のプロが行ってくれることから、投資家自身に運用の手間がかかることがありません。

また、運用している不動産の稼働状況や収支状況は投資法人が開示する報告書などの決算書類で確認できるため、透明性が高く安心だといえるでしょう。

一つの商品で複数の不動産に分散投資が可能

REITは複数の不動産が組み込まれた金融商品であることから、一つの商品で分散投資が可能です。また、先にも述べたように少額から始められるため、複数商品を購入する際のハードルもそこまで高くありません。

安定した配当が期待できる

REITの配当原資は不動産の賃貸料等であることから、比較的安定した配当が期待できます。また、J-REITの場合には利益の90%超を配当することで分配金が損金算入できることから、実質法人税が免除となり効率の良い分配ができるでしょう。

REITのデメリット

REITにはいくつかのメリットがある一方で、デメリットも存在します。どのようなリスクやデメリットが考えられるのか、見ていきましょう。

価格変動リスクがある

REITは元本が補償されている金融商品ではありません。そのため、金融市況や不動産市況の影響を受けることに加え、証券市場での需要と供給のバランスによっても価格が変動します。

またそれらの市場要因だけでなく、地震や自然災害によって建物が損壊したり、昨今の新型コロナウイルスのように予期せぬ感染症が拡大したりすることによって、収益も変動するリスクがあるといえるでしょう。

しかし、それらは不動産を実際に所有する場合にも同様のことが言えます。

投資法人の倒産・上場廃止リスクがある

REITは株式と同様の性質を持っているため、企業が倒産した場合には株式が紙切れ同然となるように、REITも投資法人の資金調達がうまくいかず、キャッシュフローが悪化するリスクを抱えています。

投資法人が倒産しても不動産の価値がゼロとなるわけではありませんが、大きな損失を被ることは避けられないでしょう。また、取引所が定める一定の基準に触れることで上場廃止となるリスクもあり、その場合には取引が非常に困難となります。

配当控除の適用がない

株式の場合、総合課税を選択して確定申告をすると配当控除の対象となります。しかし、REITの分配金は株式と同様に配当所得に該当するにもかかわらず配当控除の対象とならないため、注意が必要です。

まとめ

今回はREITについて、ご紹介しました。現物不動産投資に興味はあるものの、資金面や運用・管理のわずらわしさから二の足を踏んでいた人も多いかもしれません。

REITであれば少額から始められることに加え、運用の手間もかかりません。また、購入時に一般NISA口座の非課税枠を利用することで、配当金や譲渡益が非課税となります。仕組みやリスクについてしっかりと理解し、この機会に検討してみてはいかがでしょうか。

----------------------------------------------------------------------------

【この記事を読まれた方にオススメの記事】

不動産投資におけるリスクを解説-初心者は知っておきたいこと-

不動産投資ファンドとは?仕組みと利用者のメリット・デメリットについて解説

----------------------------------------------------------------------------

文:織瀬 ゆり

編集:簡 孝充